界面新聞記者 | 田鶴琪

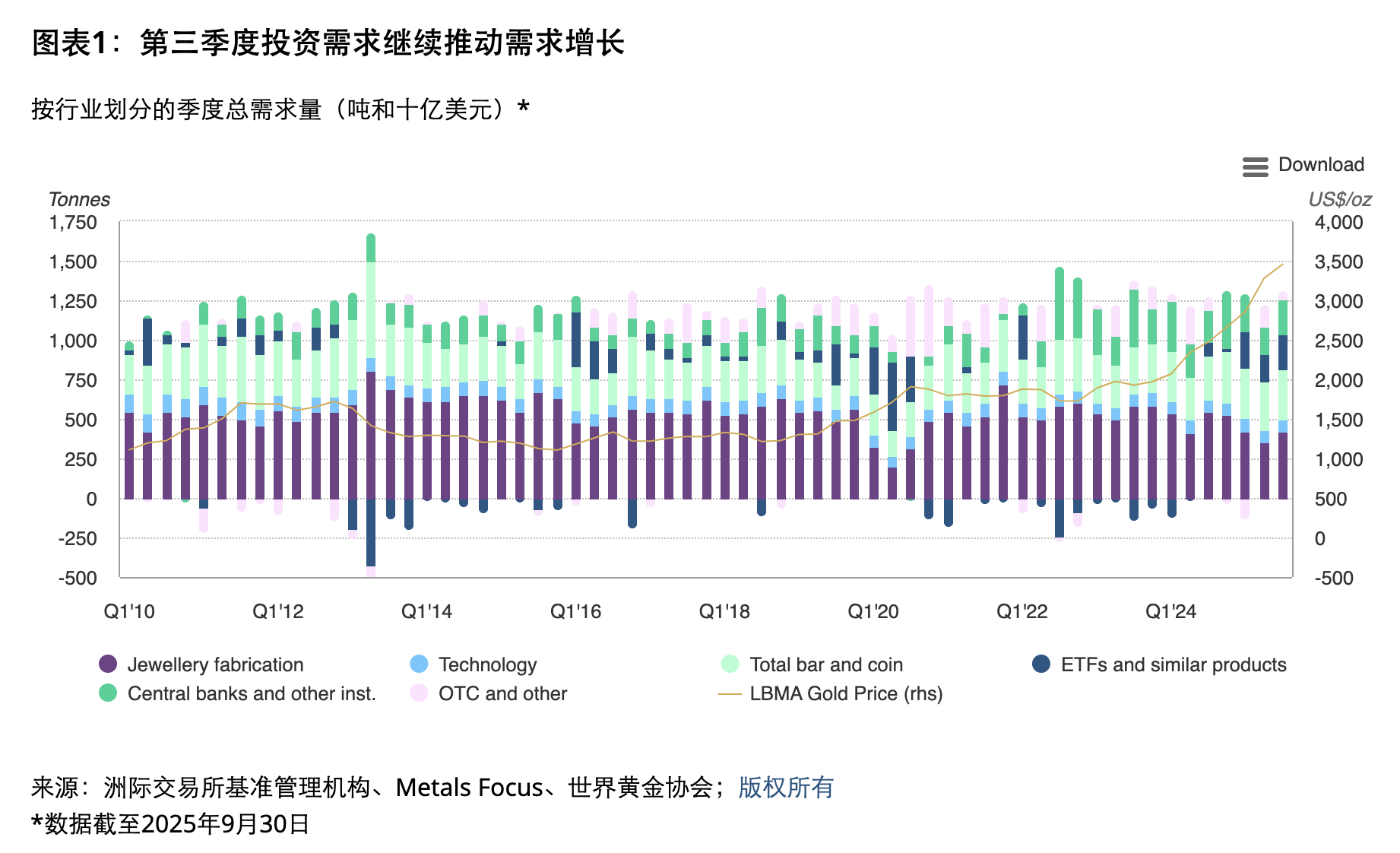

“三季度全球黃金需求總量(包含場外交易)達1313噸,需求總金額達1460億美元(約合10379.7億元人民幣),創下單季度黃金需求的最高紀錄。 ”

10月30日,世界黃金協會發布的2025年三季度《全球黃金需求趨勢報告》(下稱《報告》)給出了上述數據。

今年以來,國際黃金價格強勢上漲,屢創歷史新高,年內漲幅超50%。10月16日,現貨黃金一度突破4300美元/盎司,短短兩個月內飆升超過1000美元/盎司。

近期,黃金價格出現回調。10月28日,現貨黃金價格一度跌穿3900美元/盎司。

世界黃金協會中國區研究負責人賈舒暢對界面新聞等媒體解釋稱,前期黃金價格上漲迅速主要受中美、中東等地緣政治風險事件疊加推動。近期黃金價格出現回調,核心原因在于中美緊張關系在兩國元首見面的預期下緩和,以及其他各類風險逐步被市場消化;另外,部分投資者在金價快速上漲后獲利回吐,對投資組合進行再平衡下的賣出也是原因之一 。

同時,各類技術指標顯示黃金處于超買狀態,市場對黃金的投資情緒過于亢奮,資產價格快速沖高后需 “歇一會喘口氣”,這屬于正常回調。

賈舒暢表示,從深層邏輯看,黃金長期基本面取決于供需關系,短期則受利率、美元、風險確定性、黃金ETF流入、實物投資需求等因素影響。此次短期價格波動中,“模型殘差”持續擴大,可能源于場外不易跟蹤的購買、民間投機資金參與及期貨期權市場的投機情緒推動。

當前黃金需求增長,主要由投資需求推動。

三季度,全球黃金投資需求537噸,同比增長47%,占全部三季度黃金凈需求的55%。

世界黃金協會認為,這一增長勢頭源于多重因素組合的強大作用,包括地緣政治環境的不確定性和動蕩、美元的走弱態勢以及金價攀升引發投資者的“錯失恐懼”心理。

此外,投資者連續第三個季度大舉增持實物黃金ETF,持倉再增222噸,全球流入金額達260億美元。

黃金ETF是以黃金為基礎資產、追蹤現貨黃金價格波動的金融衍生品。

今年前三個季度,全球黃金ETF總持倉共增加619噸,約合640億美元。其中北美地區基金領跑,增加了346噸,歐洲與亞洲地區基金緊隨其后,分別增加了148噸、118噸。

三季度,金條與金幣需求同比增長17%,總量達316噸。上述《報告》指出,幾乎所有國家與地區市場均在該項需求上實現增長,其中印度(92噸)與中國(74噸)兩個市場貢獻突出。

受今年國際金價已50次突破新高的影響,三季度全球金飾需求承壓,同比下滑19%。

盡管金價處于創紀錄高位,三季度全球央行依然加快了購金步伐,凈購金量總計220噸,環比增長28%,同比增長10%。

前三季度整體上看,全球央行凈購金總量達634噸,雖低于過去三年的異常高位數值,但仍顯著高于2022年之前的平均水平。

三季度,全球黃金總供應量達1313噸,創季度新高,同比增長3%。

其中,金礦產量同比增長2%至977噸;回收金供應量同比增長6%至344噸,在金價飆升的背景下仍保持相對穩定。

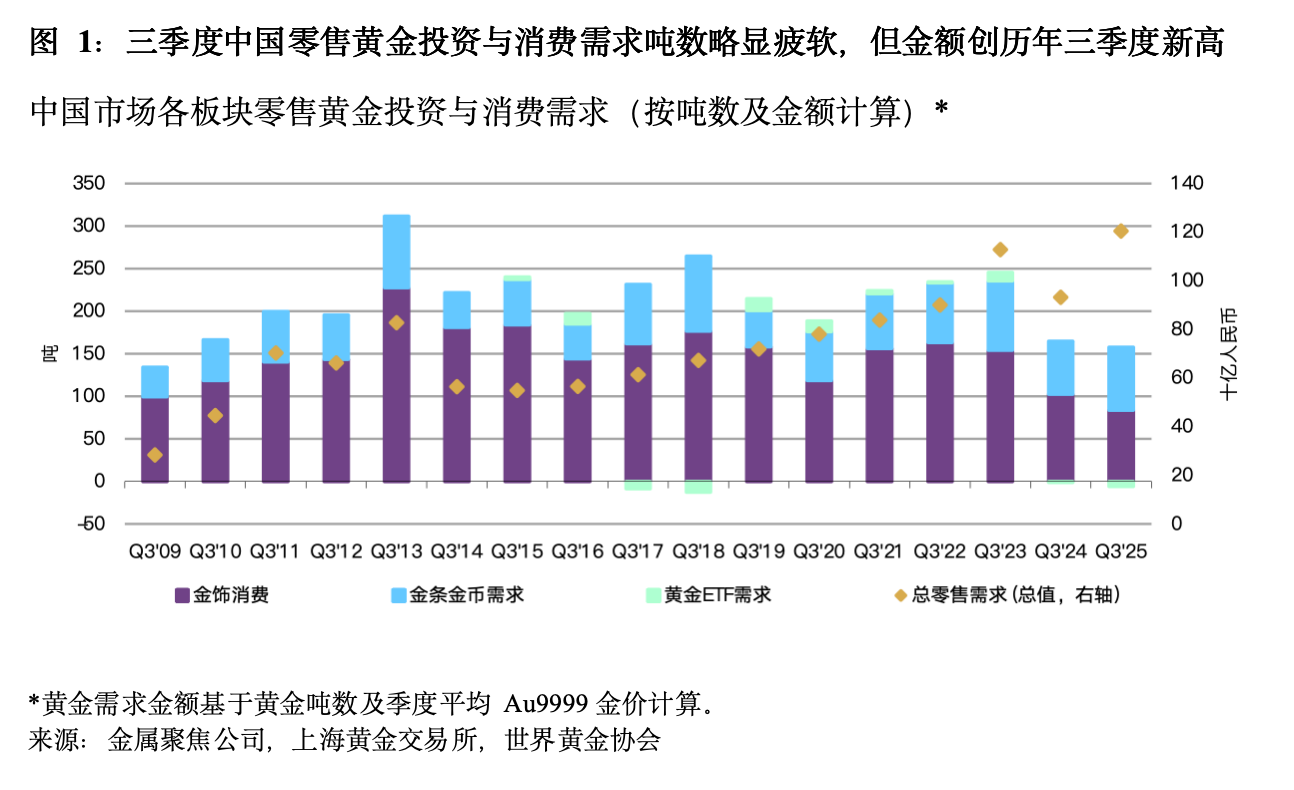

國內方面,包括金飾、金條、金幣及黃金ETF在內,中國三季度零售黃金投資與消費需求達152噸,較上年同比下降7%,季度環比下滑38%。

但按金額計,三季度中國零售黃金投資與消費需求則高達1204億元,同比上漲29%,創下歷史三季度最高水平。

前三季度,中國零售黃金投資需求達313噸,為2013年以來的最高水平。

中國市場黃金ETF結束了連續三個季度的流入態勢,三季度流出38億元,總持倉減少5.8噸至194噸,資產管理總規模(AUM)則攀升11%至1688億元,再創月末值新高。

中國市場金飾需求(以噸計)同比持續疲軟。三季度,中國市場金飾需求達84噸,環比回升21%,但同比仍下降18%。前所未有的金價上漲幅度超過了居民收入增長,削弱了消費者的購買力,致使其推遲金飾購買計劃。

但從消費金額維度分析,中國市場金飾需求呈現不同態勢。

三季度,中國消費者的金飾消費總額達665億元,同比增長14%,環比增長25%。這也是歷年三季度金飾消費金額的歷史次高值,僅比2023年三季度709億元的紀錄低6%。

這表明盡管金價飆升,消費者仍愿意為心儀的金飾產品買單。

截至今年9月,中國官方黃金儲備已實現11連漲。前三季度,中國官方黃金儲備已增加24噸,這也提振了黃金零售投資者的信心。

截至三季度末,中國外匯儲備總額季度環比增長1.7%,增至3.7萬億美元。黃金已成為核心貢獻資產,其貢獻的加權回報率達1.1%,但其占中國外匯儲備總額的比重僅為7.7%。

展望四季度,世界黃金協會認為,金飾消費或迎來傳統的季節性改善,但這可能被金價上漲(若其漲勢持續)及2026年中國春節假期較往年更晚限制。但潛在的財政或貨幣政策刺激,有望帶來的消費能力提振,或有助于緩解金飾消費的部分疲軟態勢。

同時,四季度黃金投資需求將受到地緣政治風險高企,以及中美關系緊張局勢再度升級的影響,維持相對強勢。若金價強勢不減且各經濟體央行繼續增持黃金,金條與金幣投資將持續受到關注。

展望未來,黃金投資或延續強勁態勢。

《報告》稱,隨著中美貿易摩擦加劇,預計中國投資者的避險需求將維持高位。上半年以來經濟增長動能減弱,四季度或迎來降息窗口,這一潛在舉措同樣可能支撐中國的金條與金幣投資,因為這將降低黃金投資的機會成本。此外,若中國人民銀行繼續宣布購金,個人投資者或繼續跟進。

“今年年初監管政策調整后,中國保險資金獲準試點進入黃金市場,此舉將為中國黃金投資需求提供長期支撐。”該協會指出。

2月,國家金融監督管理總局發布《關于開展保險資金投資黃金業務試點的通知》,核心內容圍繞 “試點框架、投資要求、監督管理” 三大維度展開。截至三季度,試點項目中的6家保險公司已成為上海黃金交易所會員,為其配置黃金鋪平了道路。

“黃金市場前景依然樂觀。”世界黃金協會資深市場分析師Louise Street表示。

他指出,因為美元持續走弱、普遍的降息預期以及滯脹風險的存在,均可能進一步支撐黃金投資需求。當前的市場環境顯示黃金仍有進一步上行的空間。世界黃金協會研究顯示,市場尚未飽和,配置黃金的戰略價值依然穩固。